Что такое индекс

Грубо говоря, индекс — обобщенный показатель состояния чего-либо. Ниши, отрасли, рынка, сферы и так далее.

На крипто-рынке есть множество индексов, но прежде всего хотел бы отграничить их от индикаторов. Индикатор — в первую очередь, показатель технический, который может учитывать набор неких факторов: скажем, знаменитый .

При этом все чаще индикаторы называют индексами и наоборот.

Но все же в рамках этой статьи и личной практики — разграничиваю оба понятия. Конечно, создать фьючерс или любой дериватив можно даже на , но базово: 1) индикатор — про визуализацию и технические параметры; 2) индекс — про визуализацию экономических данных.

Что вообще есть на рынке?

Мало чего на самом деле, но вот вам ряд примеров:

- DPI — он же DeFi Pulse Index, который, как несложно догадаться, объединяет крупнейшие DeFi-проекты.

- BED — расшифровывается как Bitcoin + Ethereum + DeFi индекс (Bankless).

- PDI — .

- И ряд других.

Думаю, можете перечислить многим больше. Вопрос в ином: на сколько это значимо и массово для рынка? Вот в том-то и дело: и не массово, и не значимо. Пока.

Все подобные индексы созданы по довольно примитивной схеме. Но давайте разберемся с тем, как могло быть и будет, — не сегодня.

Почему индекс — это будущее?

Потому что присуща децентрализованным системам так же, как, скажем, — PoW (или ее аналоги — ).

Проще говоря, можете создать индекс на что угодно в будущем, если имеете залоговую схему:

- На выплаты в DeFi-проектах: например, если сделали депозит на $1000 в AAVE, где медианный показатель APR составляет 5%, вполне можно пойти и через : взять кредит на $50 и вложить в высокорискованные токены, захеджировав потерю.

- Вы можете использовать индексы для ликвидности: и в общем-то Maverick пошел изначально именно этим путем.

- Равно можете разработать индексы на будущую доходность, как это сделал одним шагом Pendle, но добавить больше визуала и инструментов.

- Конечно же, никто не мешает вам смешивать стратегии, хранилища и даже сети — и объединять индексы в wNFT и других NFT2-моделях.

Если интересно последнее — рекомендую поэкспериментировать на .

Но это все уже есть в том или ином виде. Давайте попробую описать нечто большее.

Индексы будущего — программируемые активы второго порядка

Прежде всего вам стоит ознакомиться с этой статьёй, если вы не читали об эволюции , иначе часть тезисов не будет понятна. С другой стороны — можете сначала дочитать до конца, а потом вернуться к указанному материалу, чтобы расширить горизонты. Выбор оставляю за вами.

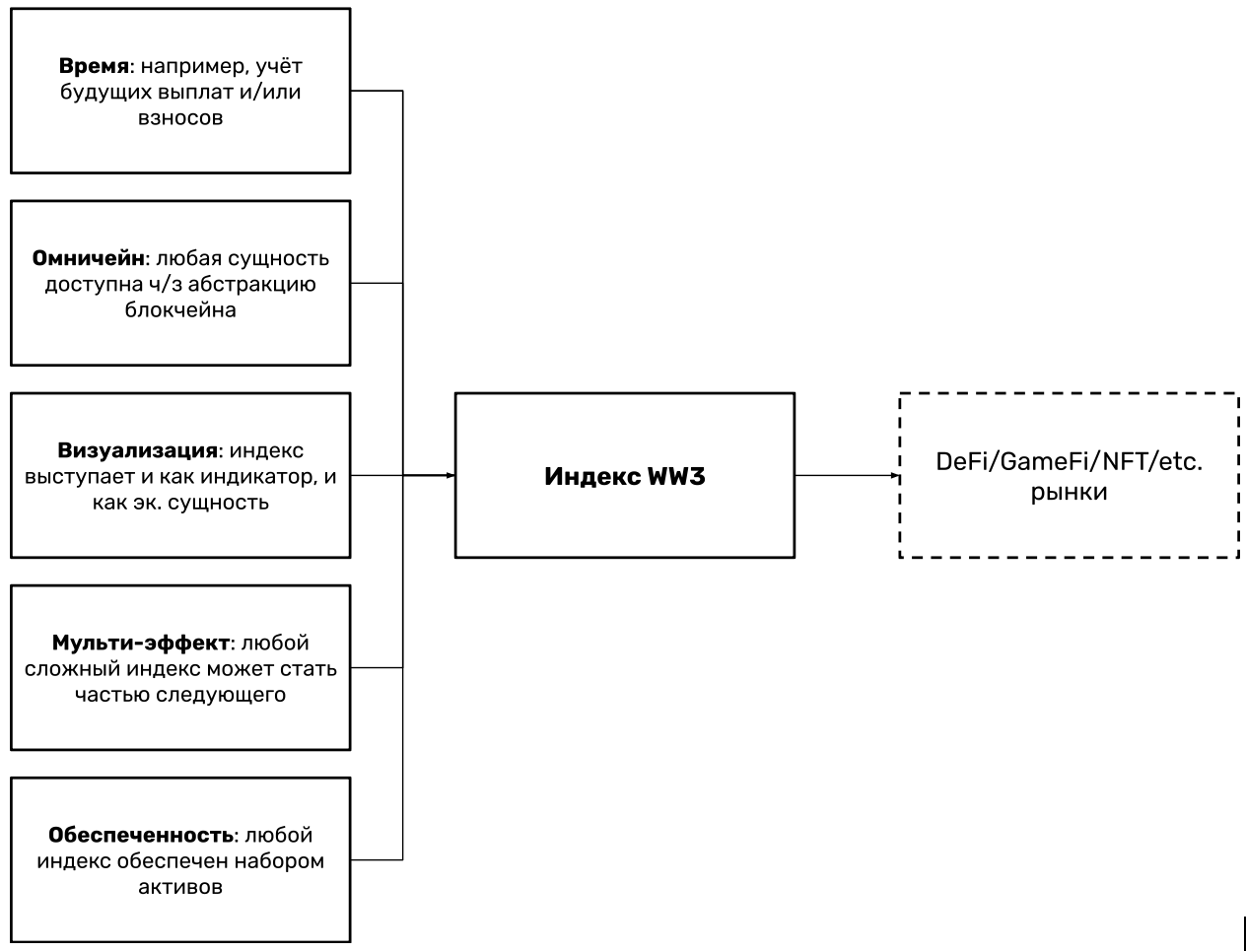

Итак, вот что в моем понимании могут настоящие WW3-индексы:

- Программировать поведение разных активов: коинов, токенов и прочих ассетов так, чтобы одновременно визуализировать поведение некой ниши, сегмента, рынка и прочих векторов (абстракция аккаунта здесь поможет не меньше, чем абстракция блокчейна).

- Обладают кроссчейн/мультичейн или омничейн-сущностью, то есть не привязаны к единой сети или набору сетей, таких как EVM.

- В полной мере могут учитывать как уже полученный доход (прибыль), так и еще не сформированный, тем самым прогнозируя возможные движения активов и вероятностные показатели, которые в свою очередь могут отражаться на фьючерсах и других деривативах.

- Наконец, подобные индексы обладают всеми качествами, необходимыми для владения: а) их можно фракционализировать; б) они могут быть залочены путем предоставления ликвидной обертки во владении или подобным способом; в) они сами по себе могут выступать как некая сущность для владения любым SaO (субъект-объект: человек, скрипт, AI, IoT-устройство и что/кто угодно еще внутри Web3), а не только людьми; г) индексы такого типа фактически становятся синтетическими ончейн-метриками.

Еще раз: синтетические ончейн-метрики — не обязательно индексы WW3, но WW3-индексы — это синтетические onchain-метрики.

В эту сторону пошли разные проекты, но отмечу несколько интересных примеров:

- токен на майнинга: правильное движение в сторону создания не долларового, но алгоритмического стейблкоина (а любой стейблкоин, включая btc, – это индекс).

- Разработка (моделей машинного обучения) для прогнозирования CO2-квот и их реализация в области , поскольку без подобного невозможно контролировать рынок с большим числом переменных, где лес может просто сгореть, а самолет не взлететь.

- Также пока в шуточной мере видим формирующийся рынок прогнозов, из-за детских болезней необходимо вводить синтетические активы, хеджирующие их простой/остановку (см. №1, №2, №3), а с учетом возможных атак типа — этого требует принцип выживаемости всей криптовалютной индустрии.

Теперь попробую обобщить схематично.

Принципиальная схема сложных WW3-индексов

То есть wNFT, содержащий в себе 10 LP, 10 ERC20, 10 NFT, 10 коинов и 10 ончейн-поинтов в виде нестандартных токенов, может стать индексом, — но также может быть частью другого wNFT, содержащего по 10 wNFT, 10 dNFT, 10 ERC0404-токенов и так далее.

Помимо этого — сам индекс может сразу визуализировать себя. Такая саморекурсия учета сложности активов.

Зачем и кому это нужно

Если мы пришли к тому, что у нас есть децентрализованная валюта без централизованного посредника (BTC, скажем), а потом родились такие же взаимозаменяемые (ERC20 и аналоги) токены — а далее и невзаимозаменяемые (NFT), которые могут с помощью автоматических маркет-мейкеров (AMM) и прочих наборов смарт-контрактов вращаться в DeFi-экосистеме или выходить за ее рамки (DeSoc, ReFi, RWA etc), то логично предположить: с ростом числа акторов (люди, MEV-боты, торгующие «линейные боты», AI-агенты в ДАО и так далее) — необходимо будет все больше и больше автоматизации. В связи с тем, что это все надо делать кроссчейн, — без визуализации человечество просто заведет себя в очередную на финансовых рынках, как это было в 2005-2007 годах (на самом деле — значительно раньше).

Тем более что в криптоактивах так много сменяющихся хайпов и так мало по-настоящему стоящих проектов (точнее — их достаточно, но вокруг слишком много шума). Это первое.

А второй тезис о нужности — еще проще: блокчейн — про программирование передачи ценности (value); DeFi — про программирование финансов; NFT — про программирование прав собственности (в разных притом моделях) и так далее.

То есть это низкоуровневые вещи: скажем, на уровне блокчейна — это условный ассемблер финансового кодинга, а на уровне DeFi это Си++.

Но, как известно, развитие требует все больших уровней , а они возможны лишь путем синтетических активов (если говорим в рамках аллегории именно экономического программирования).

И этими активами как раз выступают индексы WW3.

Еще один довод за

Но вы можете не верить мне или моим доводам, а простой пойти и почитать про : их имплементация появилась позже выдвинутой мной гипотезы, поэтому вполне можно использовать ее как один из пруфов.

Будущее WW3-индексов

Не уверен, что оно будет хайповым. Возможно, как ДАО, NFT 2.0, ZKP etc — это не станет достоянием широкой общественности. Но что подобные инструменты лягут в основу пресловутого mass adoption — факт, и факт для меня не оспоримый. Просто это будет ДВС, а не корпус для авто.

А для вас что такое WW3-индексы?

Источник: